Quand on regarde les marchés financiers, ceux que l’on nous montre le plus, soit le pétrole, l’or et surtout les indices boursiers, nous avons parfois l’impression que tout est rose. Cependant, la réalité est parfois que les indices boursiers et la santé économique ne sont pas synchronisés. Vous aurez quelques exemples frappants dans ce texte.

Les marchés boursiers sont comme un pendule.

Un pendule, ça pend. Au centre, il représente le rendement moyen à long terme d’une bourse. Mais, il ne reste pas toujours là, car les rendements varient dans le temps. Dans mon exemple, plus on tire fort vers la droite plus on aura de gros rendements positifs. Cependant, un pendule ne reste pas toujours suspendu dans les airs et lorsqu’il descendra, il n’arrêtera pas au centre.

Il aura tendance à aller aussi loin vers la gauche dans le négatif qu’il a été dans le positif. Depuis une quarantaine d’années, on tire de plus en plus fort sur le pendule et le S&P 500 aux États-Unis a chuté 4 fois depuis de 27 %, à 34 % à 49 % et à 57 % respectivement. C’est beaucoup.

Les marchés boursiers et la santé économique : exemple de distorsion de la réalité

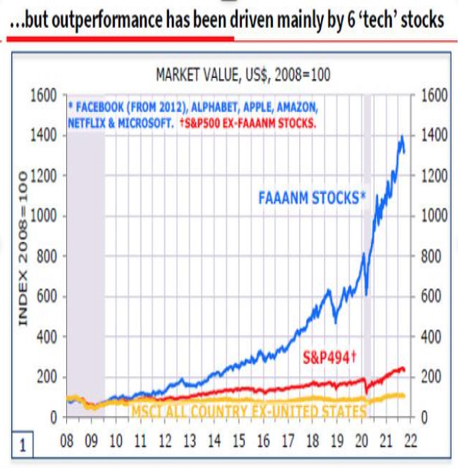

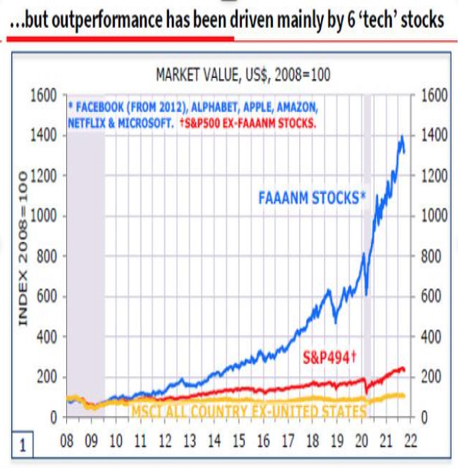

Depuis environ 11 ans, on tire très fort sur le pendule vers la droite, comme jamais auparavant. Lorsqu’on analyse quels titres contribuent le plus à ce rendement exceptionnel, on constate qu’il y en a 6 qui y contribuent beaucoup. Depuis, 2008, le S&P 500 a augmenté d’environ 1 400 %. Cependant, enlevez les 6 titres suivants : Facebook, Apple, Alphabet (Google), Amazon, Microsoft et Netflix et les 494 autres titres n’ont qu’à peine doublé.

Le graphique ci-dessous présente la performance des 6 titres Facebook, Apple, Alphabet (Google), Amazon, Microsoft et Netflix comparé aux indices boursiers S&P sans les 6 titres et l’indice boursier MSCI (indice mondial)

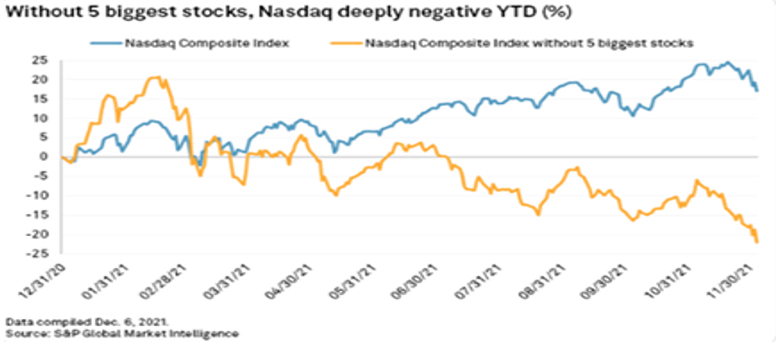

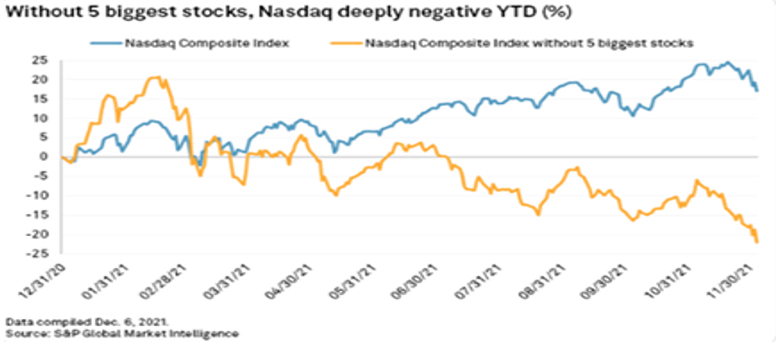

Depuis le début janvier 2021 et en date du 6 décembre 2021, les 3 300 titres du NASDAQ ont augmenté d’environ 26 %. Enlevez les mêmes 6 titres et les 3 294 autres titres ont un rendement négatif d’environ 20 %. Ouf !

Méfiez-vous des titres technos. Lorsque ces six titres vont bien, ces bourses vont bien, mais si les technos chutent comme en l’an 2000, ils pourraient rester bas longtemps. À titre d’exemple, en l’an 2000, le NASDAQ a chuté à cause des dot.com et cela a pris 15 ans avant de revenir au niveau de l’an 2000. Les autres bourses principales en Amérique du Nord ont pris entre 5,5 et 7 ans pour récupérer des baisses de l’an 2000 et de l’an 2008.

Selon une dizaine d’indicateurs boursiers reconnus pour être relativement fiables, nous sommes présentement en contexte de marchés boursiers très surévalués.

Soyez attentifs à la composition de votre portefeuille

Que faire avec tout cela ? Soyez très attentifs à la composition de votre portefeuille de placement. Assurez-vous de ne pas être trop exposé aux titres technos et en particulier aux six que j’ai mentionnés. Les portefeuilles avec les meilleurs rendements et qui récupèrent le capital perdu le plus rapidement lors de baisses boursières ou lors d’augmentations de taux d’intérêt ne sont pas nécessairement ceux qui ont les plus gros rendements lors de hausses boursières. Méfiez-vous.

Le passé n’est pas garant du futur?

Je suggère que vous demandiez à votre conseiller comment votre portefeuille ou vos placements se sont comportés en l’an 2017 et 2018. Au moment où les taux d’intérêt ont augmenté de façon importante au Canada et aux États-Unis. Nous savons que le passé n’est pas garant du futur, mais il est quand même un bon indicateur.

Selon les dirigeants de plusieurs banques centrales, on nous indique que les taux d’intérêt vont augmenter à la mi-2022. Et demandez à votre conseiller comment vos placements se sont comportés en février et mars 2020 lorsque toutes les bourses, mondialement, ont perdu du capital.

Il est important de mieux connaître le comportement de vos produits. Si vous voulez en connaître davantage, informez-vous auprès du Mouvement d’information et d’aide aux investisseurs en fonds (MIDIF). C’est un OSBL qui agit comme le Protégez-vous des investisseurs en fonds.

Les indices boursiers et la santé économique sont souvent divergents. Soyez prudents.