Le marché des devises (FX ou forex) désigne la vente et l’achat de devises contre d’autres devises à des prix courants ou déterminés. Les devises sont toujours négociées par paires, c’est-à-dire en valeur relative. Le rôle du marché des changes est de déterminer le prix d’une devise lorsqu’elle est payée avec une autre.

C’est de loin le plus grand marché au monde. Les transactions sur les marchés des changes s’élevaient en moyenne à 6,6 billions de dollars par jour, en avril 2019.

Le marché interbancaire se compose exclusivement d’institutions financières. C’est un marché décentralisé et chaque institution financière enregistre et gère ses propres transactions.

Le marché interbancaire rassemble les transactions interbancaires et les transactions des investisseurs institutionnels, des entreprises et du détail par l’intermédiaire de leurs institutions financières.

Les activités de tous ces acteurs génèrent les prix des devises en vigueur. Le marché interbancaire impacte toutes les valorisations en raison de son volume et de son expertise.

1 2019 Triennial Central Bank Survey of Foreign Exchange and OTC Derivatives Markets

La tarification du marché des devises

Les prix au comptant des devises sont généralement cotés en utilisant entre 4 et 6 chiffres significatifs. EUR/USD, la paire de devises la plus échangée au monde, est cotée à 5 chiffres significatifs, par exemple, 1,20269.

Les devises ont un prix acheteur (« Bid » ou « prix demandé ») et un prix vendeur (« Ask » ou « prix offert »).

Par exemple :

Demandé Offert USD/CAD 1,21756 1,21761

La tarification du marché des devises (suite)

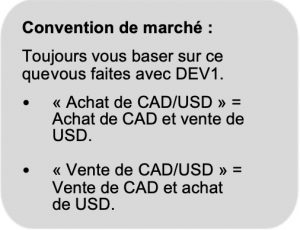

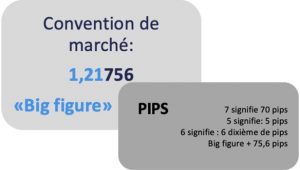

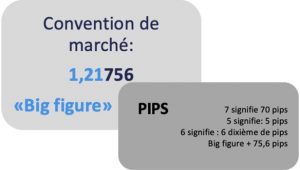

Le prix acheteur (Bid) est celui où la banque achète DEV1 (USD) et le prix offert (Ask) est celui où la banque vend DEV1 (USD). La différence entre le prix acheteur et le prix vendeur s’appelle le « spread » ou « écart ». Les spreads sur le marché interbancaire sont très serrés, ce qui n’est pas le cas lorsque chaque banque fait son propre marché pour ses clients.

Dans notre exemple, la banque est disposée à acheter du USD contre du CAD (DEV2) à 1,21756 et est disposée à vendre du USD contre du CAD (DEV2) à 1,21761. Le spread est donc de 0,00005.

Les personnes impliquées dans le trading des devises appellent la première partie du taux (jusqu’à deux décimales) le « Big figure ». Dans ce cas, 1,21. Les négociateurs ne citent normalement que les 2 derniers chiffres du taux (3 chiffres pour certaines paires de devises). Ces chiffres sont connus sous le nom de « pips ».

En règle générale, seuls les « pips » sont cotés lors de la négociation par téléphone. Les systèmes de commerce électronique qui évoluent sur le marché des devises affichent le taux entier avec les pips, la plupart du temps, ayant une visibilité accentuée.

Certaines devises sont négociées les unes contre les autres en tant que paires de devises interbancaires standards et par conséquent, un prix est disponible à tout moment. Toutes les autres paires sont appelées un « cross trade ».

Le mécanisme pour la négociation (suite)

Les transactions interbancaires et la plupart des transactions clients sont toujours négociées en montants DEV1. Quelle que soit la paire sur le marché des changes.

Par exemple, même si le CAD/USD est une paire de devises standards cotées 0,82132, une PME canadienne peut avoir besoin de traiter un montant en USD (DEV2) plutôt qu’un montant en CAD (DEV1).

Le taux indiqué sera le même, mais au lieu de multiplier le montant CAD par le taux CAD/USD (montant CAD x 0,82132) pour produire un montant USD, le montant USD est divisé par le taux CAD/USD (montant USD/0,82132) pour produire un montant CAD.

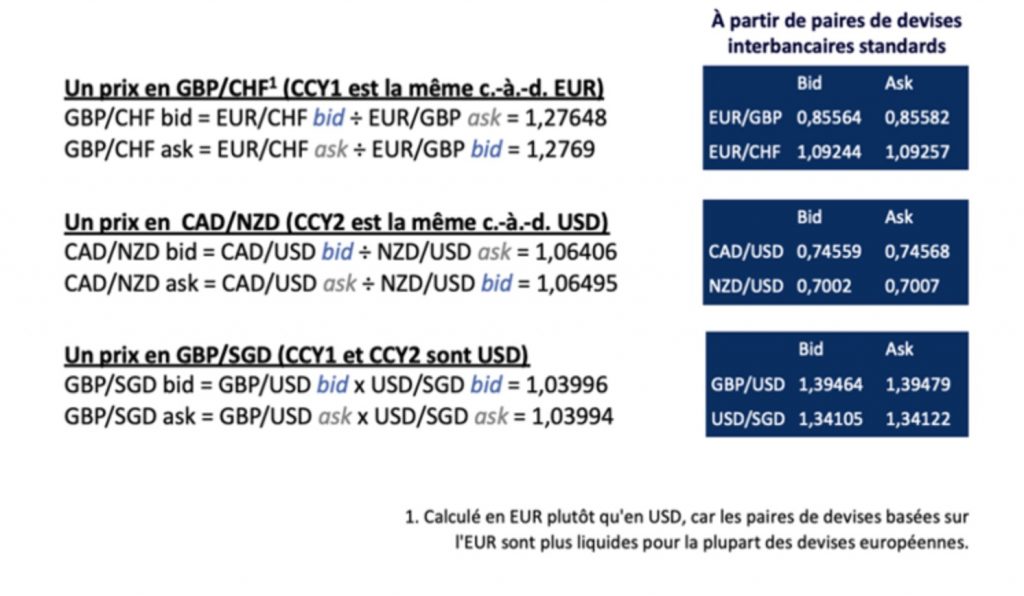

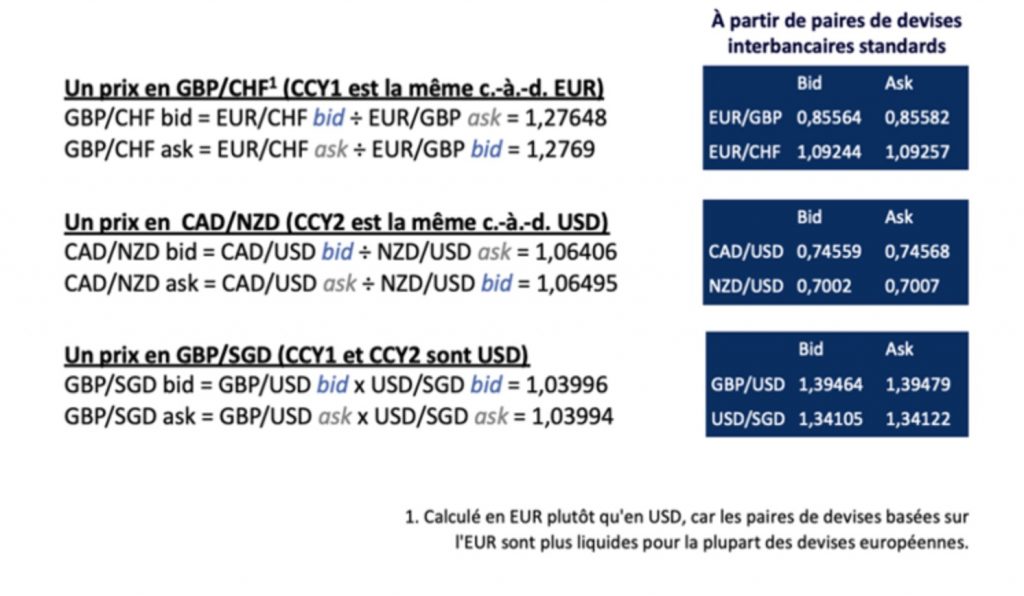

Comment calculer le prix d’un cross trade ?

Veuillez noter que le spread d’un cross trade est toujours plus large, car il inclut le spread des deux paires standards dont il est dérivé.

Type de transaction sur le marché interbancaire

La plupart des banques/courtiers ont un groupe distinct connu sous le nom de

« Département des ventes et négociations des devises ».

Ce département prend les ordres du client (société, investisseurs, etc.), puis demande, par exemple, une cotation au trader (qui lui a accès au marché interbancaire) du taux au comptant, puis donne la cotation au client pour voir s’il souhaite transiger sur ce prix. Il existe un large choix d’ordres que vous pouvez utiliser.

Les ordres exécutés immédiatement aux taux en vigueur sont appelés ordres de marché. Un ordre stop est un ordre d’achat ou de vente à un prix spécifié. Un ordre limite est un ordre d’achat ou de vente à un prix spécifié exécuté au prix limite ou mieux.

Ces dernières années, les opérations de change en ligne sont de plus en plus courantes sur le marché des devises. Par contre de nombreuses PME traitent encore avec leur directeur de compte à la banque ou, selon leur taille, directement avec la salle des marchés d’une institution financière.