Table des matières

Définir et identifier le risque de change

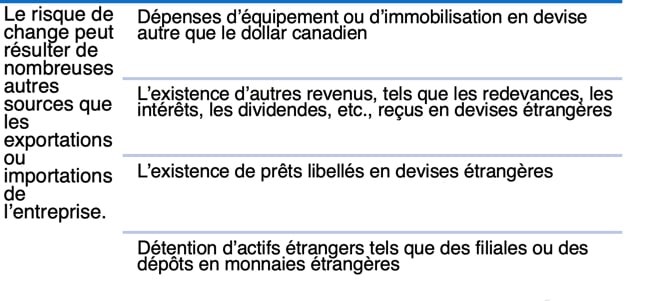

Le risque de change est le risque que la situation financière d’une entreprise soit affectée par les fluctuations des taux de change. Ce risque est surtout présent pour les entreprises qui commercent dans plus d’une monnaie.

Par exemple, celles qui vendent dans un autre pays et que le client paie dans sa propre devise, ou encore, celles qui achètent des produits ou services dans une autre devise que le dollar canadien.

Le risque de change doit être géré de manière à ce que l’entreprise reste concentrée sur sa mission première, ses opérations commerciales, sans l’exposer outre mesure à des risques financiers.

Mesurer les risques de change

Il existe de nombreuses façons de mesurer le risque de change, certaines plus complexes que d’autres. Des mesures sophistiquées, telles que la « valeur à risque (VaR) », peuvent requérir beaucoup de données, être mathématiquement complexes, sans toutefois avoir une grande valeur ajoutée pour la PME. Nous allons regarder quelques exemples de mesures plus simples qui peuvent être appliquées et implantées facilement par la plupart des PME.

Registre des expositions en monnaies étrangères

Cette méthode est très simple. Elle vise à maintenir un registre des expositions (opérations commerciales) et de leurs opérations de couvertures de change associées (contrat à terme, option, etc.). Par conséquent, les détails de chaque opération de couverture sont comptabilisés par rapport à l’exposition dont elle doit assurer la couverture. En appliquant le résultat de l’opération de couverture à la valeur réalisée du flux monétaire de l’opération commerciale, après conversion en dollar canadien, la rentabilité de celle-ci est facilement déterminée.

Calendrier des flux de trésorerie anticipés

Lorsque l’entreprise paie et reçoit diverses devises, il est nécessaire de mesurer l’excédent net (ou déficit net) que les opérations commerciales génèrent dans chacune des devises. Cela se fait en projetant les flux de trésorerie en devises étrangères. Cette prévision des flux de l’entreprise indique non seulement si l’entreprise dispose d’un excédent ou est à cours d’une devise, mais aussi les dates estimées pour lesquelles ces flux monétaires sont attendus.

Analyse de sensibilité

En complément au calendrier des flux, l’entreprise peut entreprendre une analyse de sensibilité afin de déterminer l’impact potentiel sur la rentabilité des opérations commerciales d’un mouvement défavorable des taux de change. Cela peut se faire en choisissant des mouvements arbitraires de taux de change ou sur la base des fluctuations observées par le passé. L’entreprise saura ainsi de combien est impactée sa rentabilité commerciale pour une variation donnée du taux de change. L’entreprise pourra ensuite déterminer un seuil à partir duquel il est impératif d’être couvert.

Lorsque des matières telles que pétrole, résine, bois, etc. sont impliquées, les entreprises développent fréquemment une matrice montrant le résultat combiné des fluctuations des cours des devises et des matières premières afin de mesurer leur niveau de risque.

Valeur à risque (VaR)

En terminant, quelques mots sur la VaR. Ce sont principalement les institutions financières qui utilisent ce type d’approche combinant probabilité et analyse de sensibilité. L’analyse cherche à déterminer, en plus de l’impact potentiel d’une variation donnée de la devise canadienne (par exemple, un mouvement de 1 cent américain), la fréquence à laquelle ce mouvement peut se produire.

Très brièvement, il s’agit de réaliser une analyse de sensibilité du calendrier des flux monétaires sur la base des taux de change historiques afin de se donner une interprétation statistique du risque. Ensuite, compte tenu de la position actuelle de l’entreprise, et sur la base des taux de change observés au cours, par exemple, des deux dernières années, on cherche à déterminer, pour une probabilité donnée, que l’entreprise ne perdra pas plus d’un certain montant, à la suite d’une variation des taux de change.

En somme, l’entreprise a utilisé l’historique des taux de change pour modéliser l’impact potentiel des fluctuations des taux de change sur ses expositions présentes.

Après avoir identifié et mesuré l’exposition potentielle, le défi suivant est de le gérer. Il existe de nombreux instruments pour cela, il en sera question dans un prochain article. Cependant, il faut être clair : l’utilisation de ces instruments n’est pas la gestion du risque de change comme telle; elle n’en est que la conséquence.

En fait, chez TRÉSORISQUES, nous croyons que la gestion du risque de change est constituée des processus en amont de l’utilisation de ces instruments. Processus qui font que l’entreprise est prête à contrôler les effets potentiellement néfastes d’un mouvement défavorable des taux de change ou encore, l’approche stratégique qui fait qu’elle sera prête également à capitaliser commercialement sur les mouvements favorables des devises sans prendre de position spéculative. L’objectif premier demeurant toujours la réussite commerciale de l’entreprise.